Bitcoin lại một lần nữa bị từ chối tại vùng cản tâm lý $20,000 khiến những Người nắm giữ ngắn hạn rơi vào tình trạng lỗ nặng nề trên danh nghĩa. Tuy nhiên các HODLer vẫn tỏ ra không hề nao núng với một loạt các chỉ báo cho thấy một sự thanh lọc toàn chu kỳ đang diễn ra.

Trong bối cảnh thanh khoản toàn cầu tiếp tục “bốc hơi” và chỉ số DXY đã đạt đỉnh mới thì BTC vẫn cho thấy sức mạnh tương đối đáng kể. Tuần qua BTC vẫn đang được giao dịch trong phạm vi giá cao nhất $19,639 và giá thấp nhất $18,309. Tuy nhiên giá BTC hiện chỉ đang duy trì ở mức cao hơn một chút so với mức giá thấp nhất đã được thiết lập vào hồi tháng 7.

Trong ấn bản này, chúng tôi sẽ phân tích hồ sơ hoạt động của mạng lưới cũng như phân tích tuổi thọ Bitcoin để hiểu rõ hơn về mối quan hệ cộng sinh giữa hoạt động mạng lưới và hành vi chi tiêu của nhà đầu tư.

Những gì còn lại

Đầu tiên, chúng ta sẽ khám phá chỉ báo New Entities, được dùng như một thước đo về mức độ chấp nhận mạng lưới và đưa ra những ước tính tốt nhất về số lượng thực thể mới đã giao dịch trên mạng lưới Bitcoin. Ở chỉ báo này chúng ta có thể thấy rằng mỗi ngày có thêm khoảng 83,500 thực thể mới tham gia vào mạng lưới, đây là mức thấp vĩ mô mới trong chu kỳ 2020-2022. Tuy nhiên nó vẫn cao hơn so với con số 66,500 thực thể mới tham gia mỗi ngày trong thị trường gấu năm 2018 .

Bằng cách so sánh mức độ chấp nhận hàng tháng trung bình với mức hàng năm trung bình, chúng tôi có thể xác định được khi nào có đà tăng trưởng vĩ mô trong việc chấp nhận mạng lưới.

- Nếu Tăng trưởng hàng tháng 🟠 > Tăng trưởng hàng năm 🔵 thì sự chấp nhận mạng lưới có thể được xem như đang được mở rộng và phục hồi trong xu hướng dài hạn (được biểu thị trong biểu đồ 🟧 bên dưới).

- Nếu Tăng trưởng hàng tháng 🟠 < Tăng trưởng hàng năm 🔵 thì sự chấp nhận mạng lưới có thể được coi là đang giảm xuống và xấu đi trong xu hướng dài hạn (được biểu thị trong biểu đồ 🟪 bên dưới).

Trong chu kỳ hiện tại, sự tăng trưởng mạng lưới lần đầu tiên đi vào giai đoạn giảm cách đây 533 ngày, trong đó có một giai đoạn ngắn kéo dài 52 ngày từ tháng 3 đến tháng 4 năm 2022 với rất ít sự biến động. Thị trường gấu giai đoạn 2018-2020 ghi nhận một vài giai đoạn phục hồi, đáng chú ý nhất là giai đoạn tăng trưởng lên mức $14,000 giữa năm 2019.

Mức độ chấp nhận mạng lưới hàng tháng gần đây đã giảm xuống dưới mức được thiết lập bởi sự kiện di cư của thợ đào vào tháng 5 năm 2021. Điều này cho thấy một sự phục hồi đáng kể vẫn chưa được diễn ra và số lượng người dùng mới trên mạng lưới vẫn đang trên đà giảm.

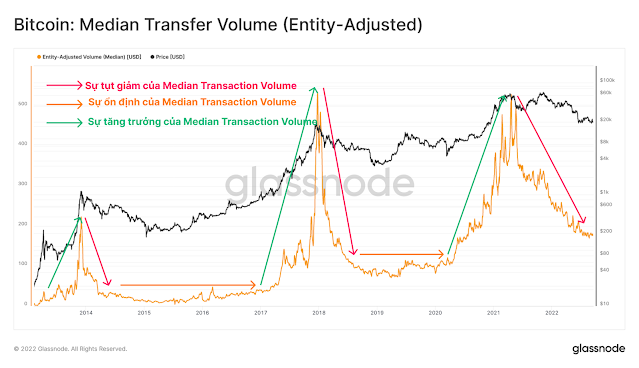

Tiếp theo, chúng ta có thể sử dụng chỉ báo Median Transaction Volume để phản ánh hành vi của các giao dịch có quy mô nhỏ. Như đã được đề cập trong Market Pulse #3: Understanding Network Participation through Means and Medians, Median Transfer Volume đại diện cho mức chi tiêu trung bình và do đó có thể sử dụng để thể hiện sự tham gia của các thực thể nhỏ. Điều này được phân tích theo khuôn khổ sau.

- Sự gia tăng của Median Transfer Volume thường thể hiện cho sự gia tăng của các nhà đầu tư nhỏ lẻ.

- Sự sụt giảm của Median Transfer Volume thường thể hiện cho sự sụt giảm của các nhà đầu tư nhỏ lẻ.

- Sự ổn định của Median Transfer Volume đã xảy ra sau khi rũ bỏ những nhà đầu tư nhỏ lẻ và điều này cho thấy mức độ ổn định của những thành phần còn lại (gồm HODLer, nhà giao dịch có kinh nghiệm, vốn lớn).

Hiện tại, Median Transfer Volume dường như đang trong quá trình suy giảm và dần hình thành cấu trúc đi ngang ổn định. Việc này cho thấy có thể thị trường đang bước vào giai đoạn ổn định tương đối và mạng lưới đang dần loại bỏ hoàn toàn các hoạt động đầu cơ và đang tiến đến mức cân bằng về lượng người dùng.

Chúng ta có thể củng cố thêm luận điểm trên bằng cách thực hiện kiểm tra thông số tương tự trên khung tháng và năm. Tỷ lệ này sẽ giúp nắm bắt được những thay đổi trong động lực tham gia của những nhà đầu tư nhỏ lẻ trên xu hướng dài hạn.

- Nếu Đường cơ sở hàng tháng > hàng năm, báo hiệu sự tăng trưởng lượng nhà đầu tư nhỏ lẻ tham gia.

- Nếu Đường cơ sở hàng tháng < hàng năm, báo hiệu sự tụt giảm lượng nhà đầu tư nhỏ lẻ tham gia.

Sau cuộc di cư thợ đào, chúng ta có thể quan sát thấy sự tụt giảm số lượng các nhà đầu tư nhỏ lẻ 🟪 kéo dài trong 426 ngày. Đây là khoảng thời gian tương tự như đợt thanh lọc được ghi nhận trong thị trường gấu năm 2018, kéo dài trong 474 ngày trước chỉ số trung bình hàng tháng phục hồi phía trên chỉ số trung bình năm.

Số liệu cuối cùng để kiểm tra hoạt động mạng lưới là Miner Revenue from Fees. Chỉ báo này liên quan trực tiếp đến mức độ nhu cầu đối với không gian khối và do đó là sự tắc nghẽn mạng, từ trước tới nay đây luôn là một chỉ báo hàng đầu cho sự đảo ngược xu hướng thị trường vĩ mô.

- Giai đoạn phí cao được duy trì liên tục cho thấy nhu cầu nhất quán liên tục với không gian khối, mức sử dụng mạng lưới được đẩy lên cao và thể hiện sự tích cực trong nhu cầu sử dụng.

- Giai đoạn phí thấp trầm lắng cho thấy thiếu nhu cầu trong không gian khối, không có sự tắc nghẽn và thể hiện sự thiếu tích cực trong việc tham gia mạng lưới.

Rõ ràng mạng lưới Bitcoin vẫn đang trong một giai đoạn trầm lắng mở rộng, xác nhận thêm rằng nhu cầu vẫn chưa được phục hồi. Hoạt động mạng lưới nói chung vẫn như một vùng đất hoang cằn cỗi với sự tham gia của các thực thể mới đang giảm xuống dưới mức thấp của chu kỳ, trong khi sự rời bỏ thị trường của các nhà đầu tư nhỏ lẻ là không thể chối cãi.

Một Cuộc Thanh Lọc Toàn Diện

Tiếp theo chúng ta sẽ khám phá khối lượng tuổi thọ bị phá hủy trong mạng lưới, thường được coi là đồng nghĩa với việc theo dõi dòng tiền cũ thông minh so với dòng tiền mới và thiếu kinh nghiệm. Tuổi thọ kết hợp cả độ tuổi và khối lượng của lượng BTC đã được chi tiêu nhằm đánh giá lượng “thời gian lưu trữ” đã sử dụng.

Chỉ số Spent Volume Age Bands chia các khối lượng dịch chuyển trên chuỗi thành các độ tuổi để đánh giá xem liệu việc chi tiêu có bị chi phối bởi những HODLer lâu năm nhưng đã mất niềm tin vào thị trường hay không.

Ở đây chúng tôi chỉ tách riêng những BTC có trạng thái trưởng thành (từ 6 tháng trở lên), hiển thị một mức nén rõ ràng trong cấu trúc giá hiện tại. Sự thống trị của các đồng coin trưởng thành đang được chi tiêu đã sụp đổ từ mức cao là 8% vào thời điểm tháng 1 năm 2021, xuống mức phân phối của chỉ 0.4% của tất cả các khối lượng.

Điều này cho thấy rằng nhóm các nhà đầu tư nắm giữ lượng BTC cũ hơn vẫn duy trì sự kiên định, từ chối chi tiêu cũng như từ bỏ vị thế của mình trong bất kỳ trường hợp nào. Trong khi điều này mang tính xây dựng ở chỗ nó thể hiện niềm tin của HODLer nhưng với bối cảnh nhu cầu đang trầm lắng như hiện tại chúng ta cũng có thể hiểu rằng các HODLer đang duy trì vị thế và chờ đợi khoảng thời gian khó khăn sắp tới qua đi.

Nhận định này được lặp lại bởi chỉ số Realized Capitalization HODL Waves hiển thị Tài sản USD được nắm giữ bởi các nhóm tuổi riêng lẻ. Với hành vi chi tiêu các đồng coin trưởng thành gần như không được thực hiện, mức độ hành vi HODLing được xem là cao.

Trong một hệ thống nhị phân chỉ gồm các BTC mới và cũ, sự gia tăng của các đồng coin BTC trưởng thành dẫn đến sự giảm tương đương về tài sản của các BTC có độ tuổi trẻ hơn.

Hiện tại tài sản được nắm giữ bởi lượng BTC trưởng thành đang ở mức ATH. Do hành vi chủ đạo của nhà đầu tư là từ chối chi tiêu bất chấp sự không chắc chắn của thị trường toàn cầu nên hầu như tất cả các hoạt động thị trường đang được tiến hành bởi cùng một nhóm gồm các đồng Coin BTC mới và liên tục đổi chủ. Khi số lượng các đồng coin non trẻ ngày càng giảm, nó có thể dẫn đến nguồn cung cuối cùng bị siết chặt nếu và khi thị trường thay đổi xu hướng.

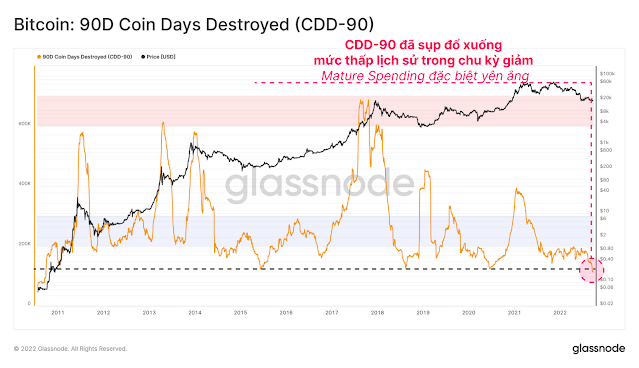

Chỉ báo Entity-Adjusted 90-day Coin Days Destroyed (CDD-90) đánh giá tổng số ngày lượng coin bị phá hủy trong khoảng thời gian hơn 90 ngày, giúp hình dung các khoảng thời gian chi tiêu độ tuổi coin cao hơn và thấp hơn.

CDD-90 đã thiết lập lại mức thấp nhất mọi thời đại cho thấy rằng các đồng coin BTC cũ về cơ bản đang ở trong giai đoạn ít hoạt động nhất. Điều này nhấn mạnh quy mô lịch sử quan trọng của hành vi HODLing đang diễn ra trên thị trường và củng cố thêm nhận định HODLing cực đoan hiện là hành vi chủ đạo của các nhà đầu tư.

Chỉ báo Revived Supply 1+ Years xác nhận rằng khối lượng nguồn cung tiềm ẩn tái nhập vào nguồn cung đang hoạt động là cực kỳ thấp. Số liệu này đã được chuẩn hóa về mặt thống kê để làm nổi bật những sai lệch lớn so với hành vi chi tiêu trung bình. Điều này có thể được xem xét theo khuôn khổ sau.

- Độ lệch trên 2 Sigma 🔵 cho thấy một lượng lớn nguồn cung đã được hồi sinh so với các giá trị lịch sử.

- Độ lệch dưới 2 Sigma 🟠 cho thấy khối lượng nguồn cung tiềm ẩn quay trở lại thị trường đang thấp về mặt thống kê.

Chỉ báo này cung cấp sự hợp nhất với các quan sát ở trên trong đó việc nén chi tiêu của các đồng coin không hoạt động trong một thời gian dài là rõ ràng và độ lệch với khoảng tăng lớn ít xảy ra hơn.

Chúng ta cũng có thể quan sát thấy sự tương phản hoàn toàn giữa độ lớn nguồn cung được hồi sinh trong thị trường tăng giá so với xu hướng giảm hiện tại.

- Khi giá bứt phá trên mức cao nhất chu kỳ là $20,000 vào năm 2020, một lượng lớn nguồn cung trưởng thành chuyển sang trạng thái có lợi nhuận.Với việc giá BTC tăng lên vùng $40,000, độ lệch +13,5 sigma đã đánh dấu mức cực đại trong chu kỳ và đóng vai trò như một cảnh báo về khả năng dư thừa nguồn cung. Điều này cũng tương tự như hành động giá năm 2018 khi độ lệch cao nhất được ghi nhận là +14 sigma.

- Khi giá giảm trở lại mức $ 20,000 vào năm 2022, thị trường đã phản ứng hoàn toàn ngược lại với một khoảng thời gian kéo dài liên tục khi mức chi tiêu các đồng coin trưởng thành là cực kỳ thấp và trên thực tế là trầm lắng nhất kể từ thị trường gấu năm 2018.

Rõ ràng là các chủ sở hữu nắm giữ Bitcoin dù đã trải qua sự giảm giá thảm khốc của BTC và chịu đựng các biến động của thị trường vào năm ngoái vẫn không quan tâm đến việc bán BTC ở các mức giá hiện tại. Có vẻ như ngày càng có nhiều khả năng rằng những người vẫn đang nắm giữ BTC sẽ sẵn sàng đi đến bất cứ nơi nào mà con tàu Bitcoin đưa họ đến.

Thị trường Các HODLer ngắn hạnBằng cách đánh giá cấu trúc phân phối coin, được chia thành Người nắm giữ ngắn hạn và Người nắm giữ dài hạn, chúng tôi có thể thiết lập 3 quan sát chính:

- Hầu hết BTC được mua với mức giá trên $30,000 đang chuyển sang trạng thái Người nắm giữ dài hạn 🔵 và xét về mặt thống kê thì lượng BTC này khó có thể được chi tiêu dù cho phải đối mặt với sự biến động mạnh hơn nữa.

- Phần lớn sự thay đổi chủ sở hữu BTC rõ ràng là diễn ra giữa các Short-Term Holders 🔴 những người đang chen lấn để có được mức giá đầu vào tốt nhất. Điều này phản ánh cả sự đầu hàng của thị trường trong thời gian gần đây lẫn nhu cầu mua vào tương đương trong phạm vi giá hiện tại.

- Có một khoảng trống lớn về nguồn cung trong phạm vi $11,000-$12,000 đến $18,000. Việc giao dịch dưới đáy gần nhất của chu kỳ hiện tại sẽ khiến một lượng lớn BTC thuộc quyền sở hữu của những Người nắm giữ ngắn hạn rơi vào trạng thái lỗ trên danh nghĩa, điều này có thể làm trầm trọng thêm khả năng giảm giá và kích hoạt thêm một sự kiện đầu hàng trên diện rộng khác.

Nhóm Người nắm giữ dài hạn dường như không bị ảnh hưởng bởi hành động giá năm 2022 và sự phân phối giá cung ứng của họ vẫn rất tích cực. Ngược lại, nhóm Người nắm giữ ngắn hạn chịu trách nhiệm về sự dịch chuyển của phần lớn BTC, với sự tập trung cao độ xung quanh giá thị trường hiện tại. Do đó chúng ta sẽ tiếp tục xem xét tổ hợp gồm các Short-Term Holder (STH).

Đầu tiên chúng tôi sẽ đánh giá khả năng sinh lời của STH qua các chu kỳ để có thể hiểu rõ hơn về các hành vi chi tiêu điển hình. Cấu trúc này có thể được xem xét theo ba giai đoạn sau.

- Giai đoạn 1: Sụp đổ 🔴: Điều này xảy ra sau khi chu kỳ đạt đỉnh. Sự kiện giá sụp đổ nhanh chóng khiến nhóm STH rơi vào tình trạng thua lỗ sâu.

- Giai đoạn 2: Nén 🟡 : Khi giá BTC giảm xuống thấp hơn nữa, khả năng sinh lời của STH cũng bị nén xuống mức thấp hơn và cuối cùng giá sẽ giảm về xung quanh các mức giá giao ngay, nghĩa là Giá gốc của các STH sẽ cùng pha với thị trường.

- Giai đoạn 3: Mở rộng 🟢: Với giá mua vào ban đầu của STH gần với giá thị trường, bất kỳ đợt tăng giá nào nếu có sẽ đem lại lợi nhuận trên danh nghĩa cho STH khiến cho tâm lý HODLing trở nên dễ dàng hơn.

Khả năng sinh lời của STH hiện vẫn ở mức sâu trong giai đoạn 2 và đã kéo dài trong 431 ngày, đây là khoảng thời gian dài nhất trong tất cả các chu kỳ thị trường giảm cho đến nay.

Để tách biệt hơn nữa hành vi của STH, chúng tôi sẽ giới thiệu một biến thể mới của chỉ báo Market Realized Gradient Oscillator liên quan cụ thể đến các STH (STH-MRGO). Chỉ báo này đo lường những thay đổi tương đối về động lượng giữa giá trị đầu cơ và dòng vốn hữu cơ cho tổ hợp STH. Cấu trúc này có thể được xem xét theo ba giai đoạn sau.

- Mở rộng 🟢: Động lượng của thị trường tăng lên khi dòng tiền đầu cơ vượt qua dòng vốn STH hữu cơ, dẫn đến sự tăng giá nhanh chóng.

- Sự sụp đổ 🔴: Khi giá tăng trưởng đến mức không bền vững, sự sụp đổ trong hành động giá là không thể tránh khỏi, dẫn đến sự kiện bắt đầu loại bỏ tổ hợp STH.

- Giai đoạn chuyển tiếp 🟠: Động lượng của BTC và dòng vốn STH thiết lập một trạng thái cân bằng cùng pha với giá BTC khi mà người bán không còn gì để bán và lượng coin được nắm giữ bởi STH cuối cùng sẽ thiết lập mức giá thấp nhất của thị trường gấu.

Dựa theo hai biểu đồ trên, có vẻ như nhóm STH đang thiết lập một trạng thái cân bằng. Rủi ro có thể xảy ra là mức giá đang được duy trì hiện tại bởi các STH có thể bị phá vỡ và kéo theo một trạng thái cân bằng mới phải được thiết lập.

Tóm tắt và Kết luận

Hoạt động mạng lưới vẫn trong tình trạng tồi tệ khi mức độ chấp nhận mạng giảm xuống mức thấp như trong cuộc khủng hoảng COVID năm 2020. Tuy nhiên, chúng ta có thể quan sát thấy mặc dù có sự tháo chạy của các nhà đầu tư nhỏ lẻ ra khỏi thị trường thì các HODLer, Trader có kinh nghiệm và người dùng Bitcoin hàng ngày vẫn ở lại và thiết lập nên một nền tảng người dùng vững chắc.

Các HODLer vẫn rất kiên định trong việc nắm giữ lượng BTC của mình thể hiện qua sự kiện tài sản USD của các BTC trưởng thành đã đạt mức ATH và hàng loạt các chỉ báo tuổi thọ Bitcoin đang được cài đặt lại về các mức thấp trong lịch sử. Điều này chứng tỏ phần lớn sự biến động trong thị trường hiện tại được gây ra bởi các STH.

Thị trường hiện tại đang tạm thời giữ được trạng thái cân bằng tuy nhiên với sự tập trung lớn của nguồn cung trong phạm vi hiện tại thì nguy cơ giá bị phá vỡ xuống dưới mức thấp gần nhất là $17,500 là vẫn còn hiện diện.

0 Comments