FTXの影響によって、クジラやビットコインの古き手による自信と財務状況が揺らいでいることを示唆するオンチェーンデータの動向を探る。

FTX騒動が一段落し、さらに数週間のデータが入手可能になったことで、最近の市場の弱さがビットコイン保有者の自信を揺るがしたかどうかを評価できるようになった。今週の市場は調整し続けているが、週初めの高値17,036ドルから下落した後に終値は16,248ドルをつけており、このサイクルで最も安い終値の1つとなった。

今回はFTXの破綻を受け、ビットコイン投資家の信念がどの程度の打撃を受けたかを評価するという目的のもと、3つの特定のトピックに焦点を当てる:

・取引所からの資金流出は、歴史的な記録を更新し続けている。

・累計として含み損である可能性が高いクジラ。

・現在、長期保有者は歴史的な勢いでコインを売却している。

取引所からコインが流出

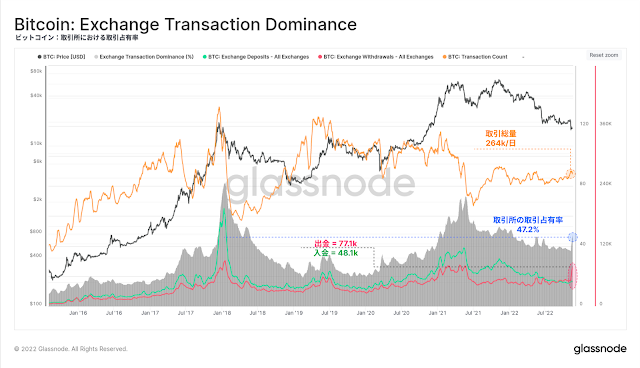

先週ニュースレターで取り上げたように、BTC保有者はセルフカストディの安全性を求めたことで、取引所からの流出は、ほぼすべての規模の投資家のウォレットにおいて歴史的な規模になっている。その結果、今週の流出額に対して全取引所における残高の30日間ネットポジション変化率が過去最高を記録している。

現在、BTCは1ヶ月あたり-172.7k BTCのスピードで取引所から流出しており、2022年6月の売り相場の後に記録した前回のピークを上回っている。

|

| ライブアドバンスチャート |

確認された取引の合計も過去2週間で上昇し、1日当たりの確認済みの取引は246kという数カ月ぶりの高水準に達している。このうち、約29.2%が取引所からの出金(77.1k件出金)、約18.2%が取引所からの入金(48.1k件入金)である。

このように、取引所に関連する取引が急増したため、取引所の入出金取引の割合は47.4%に達し、年初来で最も高い水準となった。歴史的に見ると、取引所における取引の比率が高い場合、強気市場(持続的なトレンド)とボラティリティの高い売り相場イベント(短期的なスパイク)に関連している可能性がある。

|

| ライブアドバンスダッシュボード |

30日移動平均に基づいて、すべての取引所における米ドル建ての流入・流出量を合計すると、今週は17.2億ドル/日に達しており急上昇となった。下図は、この月平均🔴を年平均🔵と比較して、ビットコイン経済全体の勢いを示す指標として示している。

歴史的に、取引所の取引量の月平均が年平均を上回る期間は、より多くのコイン量が取引されるため、市場の勢いがポジティブであることを示している。現在の市場では、取引所の流入量と流出量の合計が21.5億ドル以上に達したまま維持することできれば、ポジティブなモメンタムを示しているといえる。

|

| ライブアドバンスダッシュボード |

含み損のクジラ

2018-19年の弱気相場の後期に観察される傾向は、取引所への平均流入量(Mean Inflow Volume)の相対的な増加である。言い換えれば、市場がサイクルボトムを形成するにつれて、すべての主要取引所の米ドル建て平均入金額が増加する。この事象はBinance、Bitfinex、Coinbase、Gemini、Krakenを含むすべての主要な取引所に存在するものである。

同様の傾向は、LUNA-USTプロジェクトの崩壊を受けた5月下旬以降も続いている。これは一般的に、過去6ヶ月間大きなサイズの入金が純増していることを示す。これは、クジラや機関投資家、トレーディング会社などのエンティティが、取引所への入金全体において一層大きな支配力を持つようになったことを示している。

|

| ライブアドバンスダッシュボード |

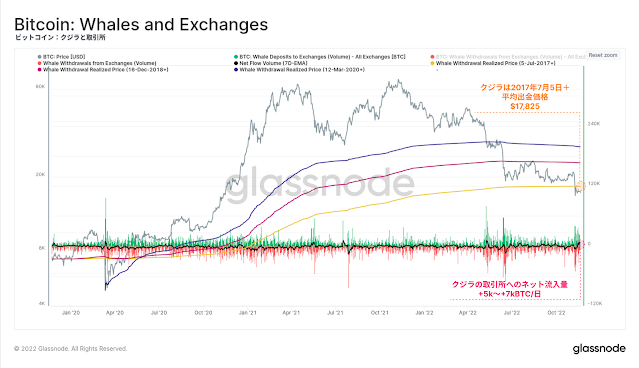

この原動力となるのは、クジラ(1k BTCを超えるエンティティ)の財務状況かにあると思われる。下の黄色のトレースは、2017年7月5日(Binanceのローンチ)以降のクジラコホートの平均出金価格を示しており、17,825ドルで取引されている。

現在スポット価格は16.2kドルであり、このクジラコホートが含み損になるのは2020年3月以来となる。これを受けて、実際にクジラは取引所にコインを預けており、過去1週間の純流入額は1日あたり5k~7k BTCを超過している。

|

| ライブアドバンスダッシュボード |

この経済的な痛みの大きさはより広い市場全体で見られており、2020-22年サイクルにおいて最も大きな実現損失の急増となった。今週、1日のピークでは-14.5億ドルの実現損失が確定しており、史上4番目の大きさとなった。

実現利益は8,300万ドルと非常に少なく、現在の使用量の大部分は現在のサイクルの投資家によるもので、以前のサイクルのコインはほとんど動いていないことを示唆している。

古き手の目覚め

前回の記事で注目したのは、ビットコインの長期保有者による売却の増加である。弱気市場において、古いコインの売却が顕著かつ持続的に増加することは、この経験豊富なコホートが持つ信念の減少、恐怖、キャピチュレーションを示すシグナルであることが多い。

売却取引高年齢帯(Spent Volume Age Bands、SVAB)指標によると、今週は全売却取引高の4%強が3ヶ月より古いコインから供給されており、これは2022年で最も高いレベルであることがわかる。この相対的な大きさについては、しばしばキャピチュレーションイベントや大規模なパニックイベントの際に見られる、歴史上最大レベルの事象と一致している。

|

| ライブアドバンスダッシュボード |

|

| ライブアドバンスダッシュボード |

FTXが崩壊して以来、6ヶ月以上の年齢を持つコイン合計254kBTCが売却されており、これは流通量の約1.3%に相当する。30日変化ベーシスでは、長期投資家が強気相場で利益を得た2021年1月の急上昇以来、古いコインの供給量が最も急に減少していることになる。

|

| ライブアドバンスダッシュボード |

売却済みコイン1枚あたりの平均年齢は休眠指標(Dormancy metric) で測定でき、これもここ数週間で大きく上昇している。以下は、休眠のうち異なる二種について、2つのトレースで示している。

・🔵休眠:44日間上昇しており、市場全体の売却済みコインの平均年齢を示している。

・🔴エンティティ調整済み休眠:同様に上昇し、78日目に突入している。このタイプは、自己売却とウォレットの内部の入れ替えを除いたフィルタリングデータを反映している。

両方の指標が同じように急上昇した場合、行われている売却における大部分がコイン保有者の入れ替わりに関連しており、ウォレット内部のシャッフルにはあまり関連していないことは確かである。したがって、ビットコインの長期保有者でさえも最近の出来事に対して怖気づき、その一部がコインを消費し、それに応じて売却しているように見える。

|

| ライブアドバンスダッシュボード |

最後に、統計的にボラティリティに直面したときに最も支出が少ないエンティティである長期保有者の行動を検証する。彼らの供給量はFTX後に84,560BTC減少しており、これは昨年度において最も大きな減少の一つであることに変わらない。下図に示すように、LTHの供給量減少は今年5月、6月、7月と3ヶ月連続で100kBTCを超えている。このため、今回の減少幅は注目すべきものではあるが、最大ではない。売却は未だ進行中である。

|

| ライブプロチャート |

サマリーと結論

ビットコイン長期投資家の行動を表す多くの指標を通して、いくつかの指標は、著しい数量が売却、また売却が進行中であることを示唆している。先週指摘したように、これらの指標における減速と後退はこれが短期的な出来事である可能性を示しているが、傾向は日を追うごとに強くなっており、より大規模な信頼性の低下が進行しているという説に説得力が増している。

現在、クジラのコホートは純売却モードにあり、5k~7kの余剰なBTCを取引所に送っている。一方、ほぼすべてのコホートによる取引所からのコインの逃避は、過去最高レベルとなっている。FTX崩壊の影響はまだ続いており、投資家心理がどの程度揺らいでいるかはまだ分からない。

0 Comments